時間:2020-02-09 來源:互聯網 瀏覽量:

在美國,醫療健康產業占國內生產總值的 19%,但據一些統計估計,其中 20% - 25% 的醫療支出是屬於沒有必要的支出。

而且在整個行業內,效率低下是非常普遍的事情,比如有超過 17.5 萬個醫療財務工作人員的工作是為了確保醫生和醫院得到應有的報酬

全球範圍內不斷增長的市場規模、愈加高昂的時間成本、以及對先進醫療技術的急迫需求,使醫療健康行業成為全球科技巨頭眼中的“香餑餑”,而本文將關注醫療健康行業下的數字健康領域。

我們將數字健康公司定義為在醫療健康領域中使用技術和軟件作為關鍵競爭力的公司。

2018 年,美國的投資者向數字健康初創企業投入了創紀錄的 171 億美元,同比增長了 44%。而 2019 年,據統計總共進行了 1200 筆的交易量,累計金額為近160 億美元,同比下降了 6%。

數字健康領域達成的幾筆大額融資分別是在健康保險類公司(Clover Health 籌集了 5 億美元 E 輪融資)、基因組公司(Ginkgo BioWorks 籌集了 2.9 億美元 E 輪融資,總估值達 42 億美元)和製藥公司(Capsule 籌集了 2 億美元 C 輪融資)等。

隨著人口老齡化和對醫療服務的需求增多,作為世界第二大經濟體的中國也在大力投資醫療健康領域。中國在 2009 年啟動了新的醫療改革,在 2019 年出台了《健康中國行動(2019—2030年)》相關文件。政府一係列政策的出台推動了醫療市場的發展。據世界衛生組織(World Health Organization)的數據顯示,中國醫療健康市場的年複合增長率達到了 17%。CB Insights 的數據顯示,中國數字健康領域的投資同樣是在 2018 年達到峰值,融資總額為 31 億美元,達成 233 筆交易。

隨著行業趨於整合,數字健康領域並不隻受到醫療行業公司的關注。在這份報告中,我們分析了截止到 2019 年 10 月, 10 家投資醫療健康領域的科技巨頭公司(包括它們各自的投資部門)的投資和收並購:穀歌、微軟、騰訊、英特爾、三星、阿裏巴巴、亞馬遜、康卡斯特、Facebook 和思科。這些投資者是根據一係列標準而篩選的,包括市值、技術重點、醫療投資數量和質量等。下麵我們來看看這十大科技公司在數字健康領域的投資情況。

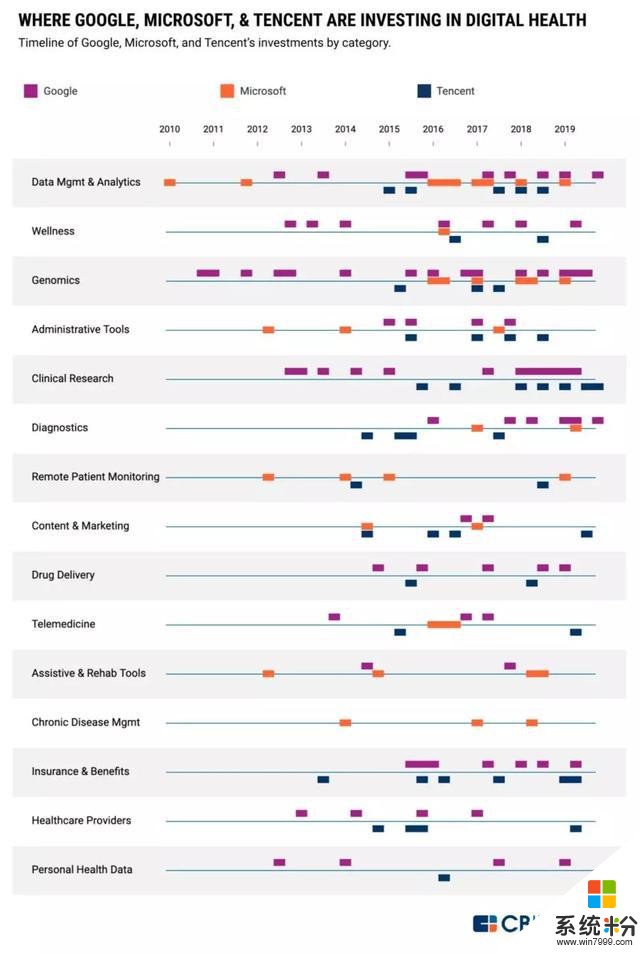

投資者投資戰略趨勢CB Insights 數據顯示,投資數字健康初創公司裏最為活躍的(基於投資公司的數量)三家科技巨頭分別是穀歌、微軟和騰訊:三家公司有關數字健康領域的交易量占統計總數的 70%,而它們的投資重點和策略各不相同。

圖 | 穀歌、微軟和騰訊投資數字健康中的細分領域及交易時間(來源:CB Insights)

穀歌

穀歌(下同 Alphabet)在數字健康投資領域是無可爭議的領導者,它總共參與投資了 57 家數字健康公司,達成了 93 筆交易。該公司通過其公司基金、Google Ventures、CapitalG 和 Gradient Ventures 進行了超過 70% 的數字健康投資項目。Alphabet 的其他子公司一般投資於與其項目有直接聯係的公司。例如,專注開發健康數據工具的 Verily 投資了個人健康記錄領域的新貴 Ciitizen 公司。穀歌還有一些加速器/孵化器項目,總共投資了 17 家數字健康公司。這其中包含比較有名的加速器項目 Google Launchpad Accelarator。

穀歌在醫療健康領域投資最多的領域是基因組學(18 項交易)、臨床研究(15 項交易)和保險與福利(12 項交易)。像穀歌投資的 23andMe、Flatiron Health 和 Freenome 這樣的數字健康公司收集了大量的病人數據,使用先進的人工智能/機器學習技術來提供有價值的商業化信息——這一戰略與穀歌最初建立其搜索帝國相比,並無本質上的不同。同時,穀歌也是 Oscar Health 和 Clover Health 的投資者,他們是美國最具有潛力的兩家私人健康保險公司。與規模更大的競爭者相比,兩家公司都擁有行業領先的數據分析能力和具有創新性的患者參與模式。

盡管穀歌沒有直接投資於任何有關遠程患者監測的公司,但公司在 2019 年早些時候以 4000 萬美元的價格收購了 Fossil 智能手表的研發資產。遠程患者監控能力對穀歌未來的醫療戰略至關重要,尤其是應用在臨床研究方麵。Verily 公司已經使用它的 Study Watch 產品進行了多次試驗。

微軟

與穀歌做法不同的是,微軟的大部分投資來自其加速器/孵化器項目,如微軟 ScaleUp 和微軟 AI 工廠。這些項目在數字健康公司非常早期的階段就積極與它們合作。迄今為止,有 35 家數字健康公司完成了與加速器項目的合作。很多公司還繼續向外界籌集額外的資金,如 SWORD Health、Genoox、KenSci 和 SigTuple。另一方麵,微軟的風險投資部門 M12 通常會參與較為後期的融資,比如慢性病管理公司 Livongo Health 的 pre-IPO 和人口健康管理平台 Innovaccer 的後期融資。

隨著微軟將其醫療戰略從個人健康數據轉向大型醫療機構,並試圖存儲和利用健康數據,其投資方向也發生了轉變。自 2016 年以來,該公司的大部分投資都投向了數據管理分析和基因組公司。

騰訊

騰訊(Tencent Holdings)是數字健康領域第三活躍的大型科技投資機構。該公司投資了 40 家各不相同的創業公司,共參與了 52 場融資活動。

考慮到該公司客戶群的地域分布,其 31 筆投資發生在中國。另外有 18 筆投資是投向美國公司,其餘投向了印度公司,反應映了騰訊國際化的布局。

騰訊在醫療內容和市場營銷方麵有著明顯的優勢。僅騰訊微信平台月活躍用戶就達到 11 億人次,這些為其提供了獲取高質量客戶的渠道。截止到 2018 年,騰訊作為一家積極的企業投資者, 已經進行了 700 多項投資。其中,在數字健康領域進行投資的 84% 由騰訊直接參與,另 16% 的項目通過騰訊旗下人工智能加速器項目完成投資。從交易數量來看,騰訊的前兩大投資關注類別分別是臨床研究和管理工具。

這裏,我們著重介紹一下在 2019 年騰訊投資的有關數字健康領域最新項目。

位於北京的思派集團(Medbanks Network Technology)致力於開發腫瘤數據平台,其通過智能診療係統和提供綜合解決方案,提高腫瘤診療水平和醫生臨床工作的效率。2019 年 11 月,思派集團宣布完成了 1.4 億美元的 D+ 輪融資。此次融資由騰訊領投,原有股東斯道資本、F-Prime Capital、中電中金等也有進一步的增資。

同樣受到騰訊青睞的還有太美醫療科技(Taimei Technology Corperation)。2019 年 10 月,公司得到了由騰訊領投 E+ 輪的 1.3 億美元融資。作為一家 SaaS 供應商,太美開發了 MobileMD 係統,其產品還包括臨床研究數據收集係統 eCollect、藥物管理係統 eBalance 和患者報告係統 eReport。之前參與投資的投資者有老虎環球基金、軟銀中國、晨興資本、凱風創投等等。

騰訊還在去年九月投資了骨科領域的互聯網醫療網站——唯醫骨科。

其他

自 2010 年以來,其他至少投資過 5 家數字健康公司的大型科技公司包括英特爾(Intel)、三星(Samsung)、阿裏巴巴(Alibaba)、亞馬遜(Amazon)和康卡斯特(Comcast)。

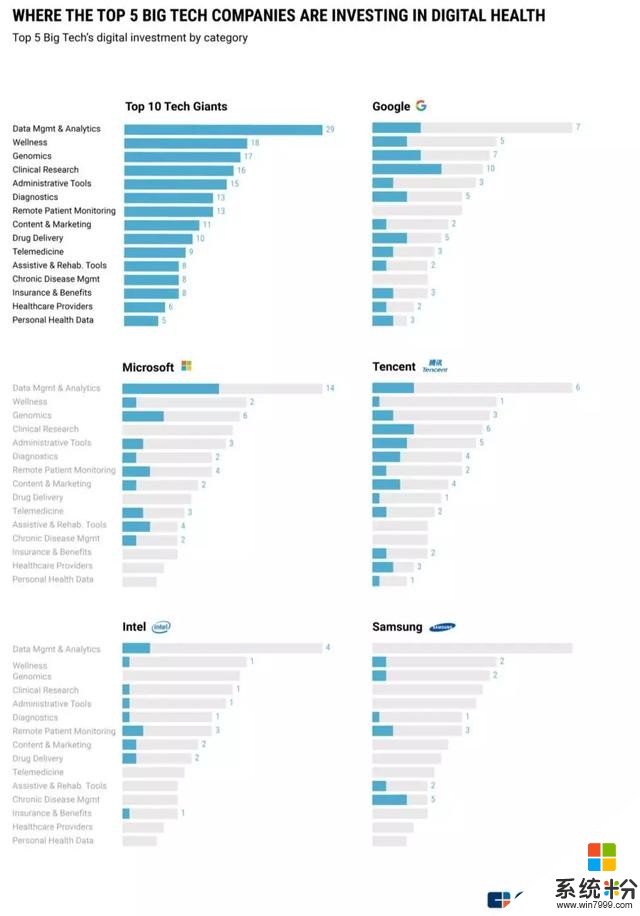

圖 | 數字健康領域投資最為積極的五家頂尖科技公司及其投資細分領域排名(來源:CB Insights)

通過 CB Insights 數據統計,十家頂尖科技公司在數字健康領域投資交易量前三名針對的細分領域分別是:數據管理&分析、運動健身和基因組學。

萬裏雲(Wanlicloud)是一個醫療雲平台,致力於遠程醫療成像服務,包括 X 射線、CT 掃描和磁共振成像(MRI)等。阿裏巴巴繼 2016 年投資 3450 萬美元入股萬裏雲後,2019 年 5 月阿裏巴巴集團又向萬裏雲增資 1453 萬美元的戰略投資。這次增資主要用於萬裏雲人工智能醫療影像的開發、影像中心的建設和影像 SaaS 雲平台的市場推廣。

康卡斯特(Comcast)是這份投資者名單上唯一的電信公司。這家電信巨頭每年在 22.5 萬名員工及其家庭的醫療健康上花費約 13 億美元。因此,它投資了一些公司,比如 Accolade、K Health 和 Shine,以改善員工的醫療體驗,並更好地控製醫療支出。

盡管由於投資數字健康方麵較少,蘋果並未被列入十大投資數字健康的科技巨頭之列,但值得注意的是,該公司在數字健康方麵的布局主要通過收購方式進行:迄今為止,蘋果已收購了 3 家數字健康公司。這些收購與蘋果公司在個人健康數據管理和監控方麵的戰略方向相一致。例如,蘋果公司收購的個人健康記錄公司 Gliimpse,為其在 iOS 中集成“健康記錄”服務打下了基礎。

Gliimpse 的首席執行官接著創立了上文所提到的穀歌投資的 Ciitizen 公司,是一家致力於為癌症患者提供服務的個人健康記錄公司。

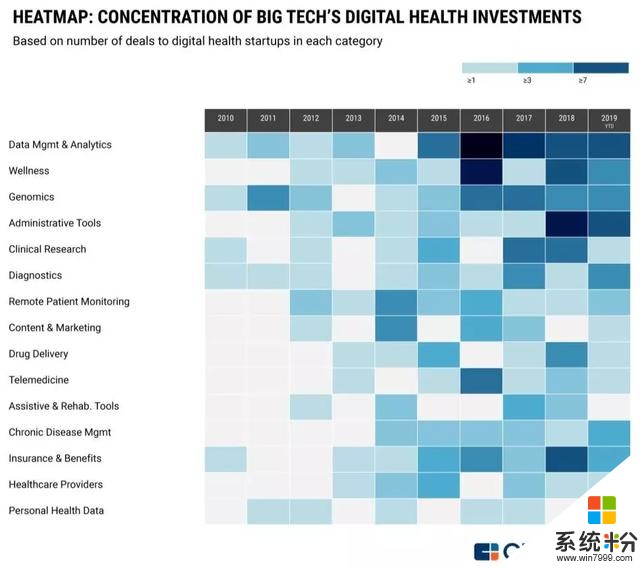

按類別劃分的投資趨勢近年來,隨著新技術不斷地出現、監管地跟進,科技巨頭在數字健康領域的關注點已經發生了變化。

2018 年,科技巨頭在數字健康領域的交易數量達到峰值。

臨床研究是 2018 年較為熱門的交易類別,不過在 2019 年年初,這個細分領域的投資步伐逐漸放緩。

慢性病管理類別在 2018 年僅有一筆交易,但隨著三星在這一類別上投資的項目增多,這類交易量在 2019 年有明顯增加。

截止到 2019 年 10 月,數據管理和分析細分領域公司獲得的交易金額最多。像醫療影像公司 Airdoc、Riverain Technologies、Wanlicloud 以及人口健康管理平台公司 Innovaccer,受到了科技巨頭的青睞。值得注意的是,2016 年,美國遠程醫療類初創公司從科技巨頭那裏獲得的資金最多,並且 2017 年資金的使用率激增。這種現象的出現可能是由於監管和支付方麵的利好,比如保險覆蓋範圍的擴大。

目前,有 8 家公司從至少兩家科技巨頭那裏獲得了投資,包括 GRAIL(由穀歌、騰訊和亞馬遜投資)、Practo Technologies(由穀歌和騰訊投資)和 CognitiveScale(由英特爾和微軟投資)。

圖 | 十大頂尖科技公司投資數字健康領域熱力圖(來源:CB Insights)

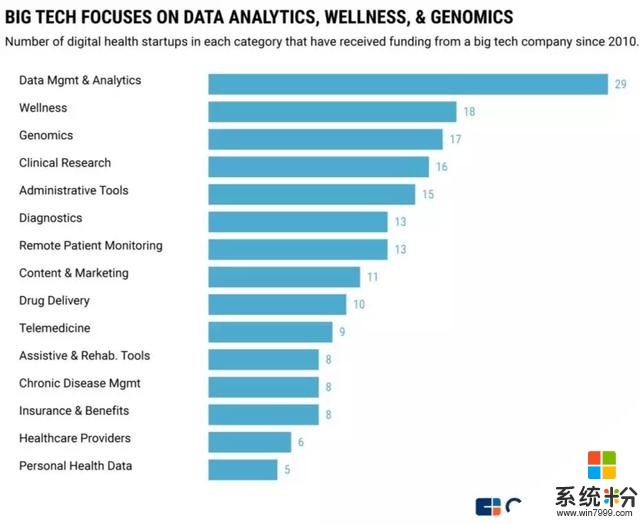

通過 CB Insights 數據統計,自 2012 年以來,十家頂尖科技公司在數字健康領域投資交易量前三名的細分領域分別是:數據管理&分析,運動健身和基因組學(基於每個類別被投公司數量,非交易數量)。但從每個類別的交易數量來看,基因組學超過了運動健身領域,位居第二。

圖 | 2010 年以來不同細分領域收到投資的數字健康初創公司數量(來源:CB Insights)

內容和營銷(Content & Marketing)公司主要致力於建立網絡互動社區和內容上傳(通常是用戶原創),其最終目標是將醫療健康公司的流量商業化。在這一領域的公司包括美容醫學平台新氧、針對骨科領域的網站唯醫和美國教育類健康內容公司 Outcome Health。通過開發輔助康複工具,初創公司們使用先進的技術來幫助殘疾人恢複身體機能。例如,葡萄牙公司 SWORD Health(通過微軟 ScaleUp 加速器項目)的主要產品是一款數字物理治療工具。

結語不難發現,數字健康行業正在改變整個醫療健康領域。作為掌握著世界上最為先進技術的科技巨頭們,正在通過新興科技試圖改變傳統醫療健康行業低效的產業環境。

通過總結全球 10 大科技巨頭在數字健康領域的投資動態,可以更好地判斷出未來數字健康行業的發展方向和新興科技的應用場景。在未來,將會對人們的生活產生巨大的改變。