時間:2019-10-27 來源:互聯網 瀏覽量:

題圖來源@視覺中國

【產業互聯網周報是由鈦媒體TMTpost發布的特色產品,將整合本周最重要的企業級服務、雲計算、大數據領域的前沿趨勢、重磅政策及行研報告。】

產業互聯網(Industrial Internet)是從消費互聯網引申出的概念,是指傳統產業借力大數據、雲計算、智能終端以及網絡優勢,來幫助幫助傳統產業進行轉型升級。目前,以BAT為首的科技巨頭都在著手布局產業互聯網。

本周(10月21日-10月27日)本周,微軟亞馬遜公布最新財報,AWS、Azure增速雙雙下滑,同時,微軟擊敗亞馬遜獲得美國防部100億美元雲計算項目訂單;全球首份6G白皮書發布,用以明確6G發展的基本方向。

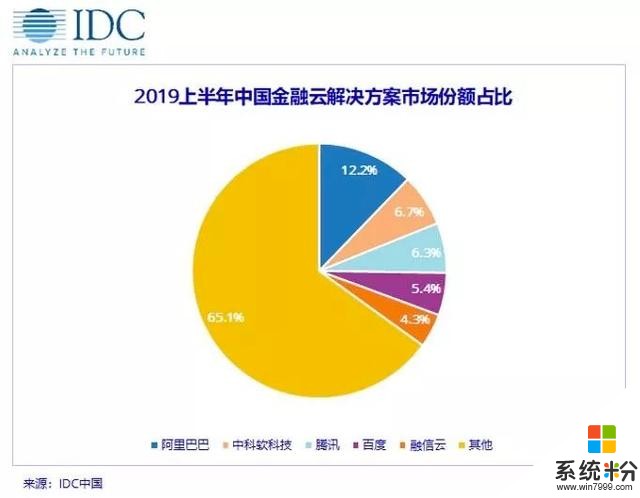

國內,IDC首次推出《中國金融雲解決方案市場跟蹤研究,2019H1》報告,2019上半年,中國金融雲解決方案市場規模達到4億美元,雲服務商和金融垂直行業解決方案商領先市場發展,從排名來看,阿裏雲第一,中科軟科技、騰訊緊隨其後;此外,本周,騰訊雲試水總經銷商模式,與英邁中國達成合作

亞馬遜AWS業務三季度營收增長35%至90億美元,但增速下滑

亞馬遜(AMZN.US)周四(10月24日)美股盤後公布了三季度業績。財報發布後,亞馬遜股價一度大跌逾8%,市值蒸發800億美元。

財報顯示,亞馬遜三季度營收699.8億美元,淨利潤為21.34億美元,較去年同期的28.83億美元下滑26%。每股收益4.23美元。分析師此前預期營收為688.1億美元,每股收益4.62美元,由此看來,該公司營收好於預期,但收益遜於預期。

比業績更讓投資者失望的是亞馬遜發布的四季度指引。該公司預計四季度淨銷售額為800億-865億美元,雖然較去年同期增長11%至20%,但遠低於分析師原本預期的873.7億美元。此外,亞馬遜還預計營業利潤將從一年前的38億美元降至12億-29億美元,原因是該公司在免費Prime一日達貨運、AWS產品和銷售人員方麵的投資增加。

根據財報,亞馬遜AWS業務三季度營收增長35%至90億美元。雖然AWS營收在亞馬遜總營收占比相對較小,三季度隻占13%。但是,它對亞馬遜的盈利能力有巨大影響,已逐漸成為亞馬遜的主要利潤來源。財報顯示,AWS的利潤占比在今年前三個季度保持著50.2%、68.8%、71.6%的穩定增長。

同時需要注意的是,AWS 35%的增速與二季度37%的增速相比,是又一次下滑。

這是雲計算市場略微降溫的另一個跡象,經過多年高速增長,雲計算市場變得更加成熟。競爭對手微軟周三發表財報顯示,Azure營收再次放緩,從上一季度的64%降至59%。

Constellation研究分析師穆勒(Holger Mueller)指出,雲供應商在過去幾年的高速增長並不能永遠持續,目前已經出現了“裂縫”。

Azure增速降至59%,為三年來增速新低

微軟(MSFT.US)周三(10月23日)美股盤後公布了2020財年Q1業績,並在隨後舉行了財報電話會議。根據財報,期內微軟總營收同比增14%至330.55億美元,高於Refinitiv分析師預期的322.3億美元。攤薄每股收益為1.38美元,同比增長了21%。淨利潤106.78億美元,同比增長21%,也超出市場預期的96.16億美元。

上一季度,微軟智能雲業務營收同比增長19%,超過114億美元,成為微軟最大的收入來源,而Azure的增長搶盡了風頭,同比增長64%。

相比之下,Azure這一季度增速降至59%,為至少三年來增速新低,也低於此前Evercore的分析師的預估,他們原本預計Azure第一財季的增長率為64%。微軟沒有披露Azure的營收。

雖然Azure增速放緩,但是微軟表示,由於Azure毛利率實質性改善,商業雲利潤率提升4個百分點至66%。當季商業雲收入增長了36%至116億美元。微軟首席財務官艾米·胡德表示,商業雲的盈利能力在下個財季以及本財年將繼續有所改善。

從微軟管理層今日透露的二季度營收指引中也可看出,公司對於智能雲業務的增長,還是持樂觀態度。

微軟擊敗亞馬遜,贏得美國防部100億美元雲服務合同

10月26日消息,美國五角大樓於當地時間周五宣布,微軟公司在一場為美國防部提供公共雲資源的激烈爭奪戰中勝出,擊敗了市場領頭羊亞馬遜AWS。這項“聯合企業國防基礎設施”(JEDI)雲服務合同為期10年,價值最高可達到100億美元。如果該合同的價值最終達到100億美元,那麼它對微軟的意義很可能要大於亞馬遜。微軟從未披露過Azure服務營收,但是外界普遍認為它的市場份額也小於亞馬遜AWS,後者第三季度的營收達到90億美元。

CRM服務商紛享銷客正式推出柔性PaaS平台

10月24日消息,CRM服務商紛享銷客正式對外推出柔性PaaS平台。紛享銷客創始人&CEO;羅旭表示,CRM的平台化是業務數字化的基礎,但鑒於企業的多樣化發展需求以及各行各業的差異化場景應用,紛享銷客在過去兩年多的時間,花費大量時間和精力構建了柔性PaaS平台,使得業務、流程和業務規則可高度自定義與配置。

雲徙科技完成3.5億元B輪融資,發布數字中台燈塔計劃

10月25日消息,數字中台服務商雲徙科技今日宣布完成3.5億元B輪融資,並發布數字中台燈塔計劃。本輪投資機構為中金資本旗下中金佳泰基金、元禾重元、襄禾資本以及老股東紅杉資本中國基金。

據了解,這也是雲徙首次引入PE資本,自此雲徙也將成為首家突破B輪的中台服務商,持續領跑中台賽道。本輪資金雲徙將大部分投向人才培養和產品研發,其中近億元用於數字中台燈塔計劃。

雲徙科技成立於2016年,已於2016年8月完成銀杏穀資本5000萬天使輪融資;2017年12月獲得雲鋒基金近億元A輪融資;2018年9月獲得紅杉資本中國基金、雲鋒基金A+輪1.5億元融資。

騰訊雲試水總經銷商模式,與英邁中國達成合作

10月25日消息,騰訊雲與英邁中國達成合作,後者成為騰訊雲智能硬件產品全國總經銷商,並將於近期展開一係列合作方案發布活動。據了解,這是騰訊雲在合作夥伴生態體係中首次引入總經銷商模式,計劃先從標準化的智能軟硬件產品試水,後續將根據不同類型的產品和解決方案加快引進總經銷商,並借助其分銷渠道與資源實現客戶廣度與深度的覆蓋。

本次合作,騰訊雲開放了在物聯網、人工智能、雲、智慧辦公領域的四款智能硬件產品與軟硬件一體化方案,未來將由英邁中國進行全國產品總經銷。根據Gartner報告,騰訊雲是2018年雲計算市場份額全球第六、亞太區第四且增速全球第一的雲計算廠商。今年開始,騰訊雲加快了內部標準化產品和解決方案的梳理,目前已有超過200種IaaS、PaaS、SaaS產品,超過90種行業解決方案。未來,總經銷商模式將幫助騰訊雲完善生態體係布局,並通過與其它合作夥伴的協同,實現產業生態和服務體係的升級。

中國金融雲解決方案H1市場份額:阿裏 12.2%、中科軟 6.7、騰訊 6.3%、百度 5.4%

本周,IDC首次發布《中國金融雲解決方案市場跟蹤研究,2019H1》報告,IDC稱完整的金融雲市場包括公有雲、私有雲或混合雲基礎設施,以及麵向金融行業的雲平台、雲應用解決方案(軟件+服務)兩大部分,IDC重點聚焦更具備金融行業屬性的後者。

中國金融雲解決方案市場的三組數據:

2019年中國金融雲解決方案市場可望達到9.3億美元,占據中國金融行業整體IT解決方案市場9%的份額。

2019年中國金融雲解決方案市場預期同比增長40.1%,增速接近中國金融行業整體IT解決方案市場的2倍。

2019-2023年中國金融雲解決方案市場複合增長40.2%,2023年市場規模預期達到35.9億美元。

全球首份6G白皮書公布:峰值速度最高可達1Tbps

在今年3月舉辦的全球首屆6G峰會上,提出了要擬定全球首份6G白皮書的決議,用以明確6G發展的基本方向。時隔7個月後,這份名為《6G無線智能無處不在的關鍵驅動與研究挑戰》的白皮書正式發布。初步回答了6G怎樣改變大眾生活、有哪些技術特征、需解決哪些技術難點等問題。

奧盧大學“6G旗艦計劃”負責人馬蒂·拉特瓦霍(Matti Latva-aho)在白皮書發布聲明中表示,6G的根本是數據,無線網絡采集、處理、傳輸和消耗數據的方式推動6G的發展。

白皮書認為,與從1G到5G的前幾次移動通信技術換代類似,6G的大多數性能指標相比5G將提升10到100倍。

白皮書給出了幾個衡量6G技術的關鍵指標:峰值傳輸速度達到100Gbps-1Tbps,而5G僅為10Gpbs;室內定位精度10厘米,室外1米,相比5G提高10倍;通信時延0.1毫秒,是5G的十分之一;超高可靠性,中斷幾率小於百萬分之一;超高密度,連接設備密度達到每立方米過百個。此外,6G將采用太赫茲頻段通信,網絡容量大幅提升。

從覆蓋範圍上看,6G無線網絡不再局限於地麵,而是將實現地麵、衛星和機載網絡的無縫連接。從定位精度上看,傳統的GPS和蜂窩多點定位精度有限,難以實現室內物品精準部署,6G則足以實現對物聯網設備的高精度定位。同時,6G將與人工智能、機器學習深度融合,智能傳感、智能定位,智能資源分配、智能接口切換等都將成為現實,智能程度大幅度躍升。

白皮書認為,到2030年,數字世界將與物理世界深度融合,人們的生活將愈發依賴可靠的網絡運行,這對通信網絡的安全問題提出了更高要求,6G網絡應具備緩解和抵禦網絡攻擊並追查攻擊源頭的能力。

任澤平團隊發布《2019全球互聯網發展報告》:美國稱霸、中國崛起

本周,恒大研究院任澤平團隊發布《2019全球互聯網報告》,全麵概述了全球互聯網發展情況,回答了為何在互聯網領域存在“美國稱霸,中國崛起”的現象。

對比全球Top50互聯網上市企業,不論企業數量還是營收情況中美均領先全球。

截止2019年8月21日,全球Top50互聯網上市企業分布在9個國家、涉及18個領域、總市值超6萬億美元,其中美國和中國企業數量最多,合計占比超80%。從企業最新財年運營來看,營收前十企業中,美國企業數量最多達5家,中國3家,德國和日本各1家。

中美互聯網上市企業有三大共同特征:成立時間短、上市快、市值高。從企業成立時間來看,前五十企業中2007年以後成立的互聯網企業共12家,均來自中國和美國,分別為3家和9家。

從變現能力來看,美國和中國企業成立至上市時間最短,分別為6.8年/家和7.5年/家。

從市值來看,德國企業市值最高,平均達1489.4億美元,美國、中國企業排第二、第三,分別為1477.4億美元/家、1122億美元/家。

中美互聯網上市公司有兩方麵不同。

第一,美國企業行業分散度更高,中國企業平台性更強。從行業來看,美國企業涉及全部18類細分行業,中國僅涉及8類,主要集中於電子商務領域。美國既有如亞馬遜、穀歌母公司Alphabet等平台型巨頭,也有不少細分領域的“隱形冠軍”,例如遊戲領域的動視暴雪、Electronic Arts,雲服務和技術領域的VMware、Twilio等;中國各個細分領域基本被傳統龍頭企業BATJW(百度、阿裏巴巴、騰訊、京東、網易)和新生代企業美團點評、拚多多,以及尚未上市的螞蟻金服、字節跳動和滴滴出行所壟斷。

第二,美國企業更依靠科技驅動,中國企業更依靠用戶轉化。美國互聯網技術發展水平較高、城市發展較為均衡、網民滲透率趨於飽和,初創企業資本實力、商業模式、人才資源均無法與現有巨頭抗衡,隻有在某一領域加強研發投入,尚能維持競爭力。美國新生代企業(成立時間晚於2007年)平均研發強度約是傳統互聯網企業的2倍之多,達43.1%。與美國對比,中國各個城市和地區經濟發展水平更不均衡,網民滲透率為59.6%、與美國相差約20個百分點,導致網民接觸網絡產品和服務的時間、程度參差不齊,因此各大互聯網企業從一二線城市“下沉”至三四線城市,對新用戶和流量進行搶奪。

此外,由於中國互聯網企業具有強平台屬性,往往傾向於增加平台內各個場景的導入進行現存用戶的二次、三次利用轉化。目前中國互聯網企業研發強度呈下滑趨勢,新生代互聯網企業平均研發強度約為傳統互聯網企業的二分之一。