時間:2017-12-13 來源:互聯網 瀏覽量:

最近一張截圖突然很火,因為裏麵的內容是關於世界首富比爾·蓋茨的,而傳播這張截圖的大多數是屌絲大眾,這是一種看到富人吃虧倒黴的幸災樂禍,與其說是在轉發圖片,不如說是在傳遞一個自認為很好笑的笑話。

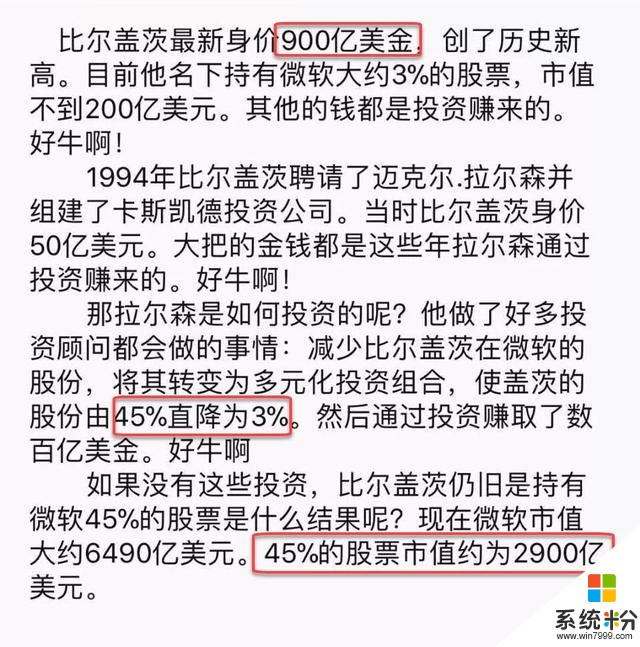

比爾·蓋茨遇到個騙子投資專家,居然把微軟股票賣了做投資,這會才900億身家。如果不賣,現在應該2900億身家。

人的本性就是這樣,別人倒黴時,自己心裏常常會情不自禁地竊喜或者是慶幸,這就是每個人都與生俱來的天性之一——嫉妒,培根說過:“嫉妒能使人得到短暫的快感。”所以,不少人喜歡八卦,而八卦的往往是別人的糗事或倒黴事,在八卦的過程中,享受著嫉妒帶來那種扭曲的快感。

在這個世界上,人富到一定程度,就會有太多頂級私人銀行級服務讓普羅大眾望塵莫及,基本眼前一片塵霧,霧裏看花?連花的影子你都別想看到。

就像前段時間賈躍亭被爆料稱在美國準備搞家族信托,這個富人的慣用玩法才第一次被廣大老百姓所認知,而家族信托最關鍵的作用之一就是,如果企業家破產,被追償債務,家族信托資產是不能被追償的。因為家族信托財產已經實現了財產隔離,委托人的任何變故,均不能影響信托財產的存在。

你的財富達到一定級別,自然就會上升到更高階層,這個用財富劃分的階層就像金字塔,越往上,人越少,越往上,下麵支撐供養你的人越多,金融的本質是永遠用你的錢為比你更有錢的人服務,自然你越有錢,拿出錢為你服務的人越多。

燕雀焉知鴻鵠之誌,咱們這些想要飛卻總也飛不高的小家雀兒,那裏有機會有想象力見識金字塔頂層的玩法。

貧窮限製了想象,此話真的不假。

所以,坤鵬論可以100%確認,比爾·蓋茨絕對沒有遇到騙子投資專家。

下麵,坤鵬論就來聊聊比爾·蓋茨的財富。

首先有個事實我們要了解,福布斯自1987年開始在世界範圍內的首富數據,比爾·蓋茨在30年中有一半的時間(15年)登頂;而且除了他,沒有任何一個首富能夠如此長時間穩坐榜首。

光憑微軟的股票嗎?

查一查曆史數據,你就會發現,微軟股價1999年暴跌腰斬,直到2016年,整整17年後才創出新高。

這說明,比爾·蓋茨的財富早已不在於擁有的區區3%的微軟股票。

而且,美國資本市場也不允許比爾·蓋茨持有太多微軟的股票,因為美國企業最突出的特點是股權高度分散,個人股東占據優勢地位,美國的個人股東覆蓋率極高,基本達到了大眾持股的狀態,那麼在這樣一個股權極度分散的國家,如果比爾·蓋茨一直保持著45%的股份,微軟將被認為危險係數超高的公司,機構投資者有多少敢下賭注?那麼可以肯定的是,真是這樣的話,微軟的市值絕對不會有現在這麼高。

這裏就需要我們核算一下比爾·蓋茨減持股票獲得了多少錢。

在1986年微軟上市時,比爾·蓋茨擁有44.8%的股份,1114萬股,占了他總財富的99%,按當時一股28美元計算,蓋茨的財富為3.1億美元。

之後比爾·蓋茨通過不斷減持,累計套現525億美元,2003~2015年分紅獲得76億美元,兩者相加現金總收入大約為601億美元。

但,蓋茨捐給蓋茨基金會300億美元,這樣一減,蓋茨的現金資產規模就剩301億美元了。

如果加上蓋茨3%的微軟股票價值,按最新報價核算,大約就198億美元。

兩者相加,499億美元。

而的今年5月,蓋茨的身價就919億美元,在11月最新世界首富排行榜中,比爾·蓋茨的身價是868億美元。

不管是919,還是868,和499都相差著420或是369。

從1986年的3.1億美元,31年後,比爾·蓋茨的財富翻了近290倍!

並且微軟股票還隻占了很少很少一部分,那麼這些飛速增長的財富到底從哪裏來的呢?

據說,比爾·蓋茨將微軟股票減持加分紅的601億美元,除捐贈給慈善基金會的300億美元外,都交給了他的家族辦公室——瀑布投資(音譯為卡斯凱德投資)來運作(也有說第一筆錢是比爾·蓋茨的的非微軟股票資產約50億美元)。

瀑布投資可以說是低調到不能再低調,世界上不少機構花費了大量的時間和精力去調研,也都隻摸了個大概。

但可以肯定的是瀑布投資主要做的就是分散投資,減少比爾·蓋茨因資產過於集中在科技行業而存在的風險。

可以說,這個家族辦公室幫助比爾·蓋茨很好地運作了財富與慈善,是最重要的財富操盤手。

而瀑布投資的掌門人就是截圖中被嘲笑的邁克爾·拉爾森,他是在1993年通過獵頭被挖掘到的,1994年,專屬比爾·蓋茨的家族辦公室——瀑布投資成立。

蓋茨的要求很簡單:隻要微軟保持增長,瀑布投資的資產也必須保持增長,並且要在一個相當廣的領域進行股票投資,持有那些與高科技無關、但又能提供長期價值的公司股票。

雙方約定,科技行業投資仍由蓋茨掌管,拉爾森則負責降低資產風險,投資傳統企業股票、債券和鐵路、房地產等。

小知識

什麼叫家族辦公室

在財富管理行業中,家族辦公室(Family Office,簡稱FO)堪稱“皇冠上的明珠”,位居金融產業鏈的最頂端,往往是不少金融投資界大佬職業生涯的最後一站。

家族辦公室是對超高淨值家族一張完整資產負債表進行全麵管理和治理的機構。

分析人士稱,邁克爾·拉爾森基本上不持有“高科技”股,其投資組合在某種意義上日益向巴菲特的投資模式很接近。

拉爾森說:“我是一個風險厭惡者,我們選股的標準之一是該公司的市場表現與微軟公司股票沒有關係。”

據清華大學五道口金融學院家族辦公室課題組研究發現:

比爾·蓋茨個人財富的70%投資於美國短期國債和公司債券,並在新興國家債市擁有部分頭寸。在剩餘的30%裏麵,50%為PE基金,33%由與微軟無相關性、甚至於科技股反周期的股票組成(能源、食品等),最後17%由實物資產組成(石油、房地產等)。

我們可以看到,比爾·蓋茨的財富大比例還是放在最保險的國債上,隻拿出30%來投資風險高的,而這30%中的50%又放置在PE基金,而這種私募基金的一大特點就是,比較偏向於已形成一定規模和產生穩定現金流的成形企業 ,風險比VC投資低得多的多。

比爾·蓋茨的財富分配堪稱經典,也再次證明了,越有錢,越厭惡風險,越求穩,保值第一,雞蛋不放在一個籃子裏麵是他們的準則,投資必須分散,並且配置要有合理比例,如果像開頭截圖所說的,大體量的資金,單一資產的高比例配置,也許運氣好收益巨大,也可能讓你直接回到解放前,比如滿倉騰訊和滿倉樂視。

坤鵬論認為,凡是優秀靠譜的理財師,不管客戶擁有多少財富,他們的建議都是:敬畏市場,穩健增值,從資產配置開始。

凡是告訴你要激進,要以財富快速提升為首要目標的,不是極其業餘,就是騙子。

正是邁克爾·拉爾森帶領著瀑布投資,讓比爾·蓋茨的財富不斷翻倍,並且創造了占據福布斯首富榜15年的驚人記錄。

15年,不管外界如何風雲變幻,都能保證比爾·蓋茨長時間首富位置屹立不倒,這樣的財富管理能力,絕對是世界頂級水平。

不信,你看看咱們國家的首富,有像這樣長年穩坐釣魚台的嗎?

資本市場幾個行業風水輪流轉,於是首富也在這些行業裏麵變換,零售火,黃光裕是首富,房地產火,王健林是首富,互聯網火,馬雲馬化滕輪流當首富。

能在首富寶座上待上個兩三年,都已經出類拔萃,比如王健林,也因此直接將王首富這個名字專屬了,成為了他永久的榮譽稱號。

福布斯富豪榜,鐵打的比爾·蓋茨 流水的中國首富。

(本文部分內容參考自:《比爾·蓋茨家族辦公室:破解世界首富的財富之謎》、《蓋茨50億物色理財大管家 擔憂過分依賴微軟股票》)

本文由“坤鵬論”原創,轉載請保留本信息

坤鵬論

請您關注坤鵬論微信公眾號:kunpenglun。坤鵬論自2016年初成立至今,是包括今日頭條、雪球、搜狐、網易、新浪等多家著名網站或自媒體平台的特約專家或特約專欄作者,目前已累計發表原創文章與問答2000餘篇,文章傳播被轉載量超過30餘萬次,文章總閱讀量近1.5億。