時間:2020-01-24 來源:互聯網 瀏覽量:

創業 10 年回溯,公司有較強的補短板能力

“輕資產+互聯網”模式幫助公司實現快速擴張。小米集團成立於 2010 年 4 月,是一家以手機、智能硬件 和 IoT 平台為核心的互聯網公司,於 2011 年 8 月 16 日推出第一款智能手機。小米成立前幾年,“不建工廠,不 做線下渠道,不投放廣告”,以輕資產、互聯網銷售和高性價比的方式快速打造單品爆款。手機從生產到銷售, 30%-40%的成本用在渠道與物流上,線上銷售渠道能夠省去渠道差價和零售店成本,讓利給消費者,在小米手 機誕生之初的兩年裏,“按需定製的零庫存供應鏈(用戶通過網絡下單,獲得市場需求,然後通過供應鏈采購零 部件)+電子商務(電商平台降低渠道成本)+零費用營銷(社會化媒體實現零費用營銷)”的互聯網模式讓小米 品牌以超高性價比獲得消費者喜愛,銷量呈現井噴式增長,2013 年與 2014 年小米手機銷量分別同比大幅增長 160%、227%。

MIUI 係統提升用戶粘性,構建小米生態。MIUI 是小米推出的基於安卓係統底層深度優化、符合中國本土 消費者使用習慣的一款操作係統。第一版 MIUI 於 2010 年 8 月推出,比第一款小米手機推出早了 1 年。當時的 安卓原生係統界麵簡陋、無附加功能、附帶冗餘應用,MIUI 則根據本土用戶習慣進行了深度優化,操作便利、 支持雲服務、能夠兼容各種機型,並根據手機發燒友的意見反饋進行改進,因此積累了一批忠實粉絲,為小米 手機奠定了用戶基礎。而且 MIUI 綁定用戶信息,提高了用戶換機粘性。另一方麵 MIUI 係統也應用到了小米電 視等其他產品中,構建起了小米生態。MIUI 的月活躍用戶數從 2015 年的 1.12 億增加到了 2019Q3 的 2.92 億。

2016 年麵臨供應鏈困境,銷量大幅下滑 17%。小米的輕資產模式缺乏對供應鏈的掌控。隨著小米產品款數 和類型的增加以及銷量的快速增長,小米的供應商體係越來越龐大。但是對成立才 5 年的小米來說,缺乏對供 應商體係的有效管理,小米的產品出現拖延上市、斷貨、跳票等問題。特別是到 2015 年下半年,供應鏈問題愈 發嚴重。比如小米 4 是 2014 年 9 月發布的,按照正常發布的節奏,小米 5 應該在 2015 年 9 月發布,但一直拖 到 2016 年 2 月才發布,推遲了半年。產品的拖延上市、斷貨、跳票等問題使得小米的手機出貨量在 2015 年放 緩,2016 年則大幅下滑。2015 年的出貨量為 6655 萬台,增速從 2014 年的 227%下降到 9%。2016 年的出貨量 則大幅下滑到 5542 萬台,降幅 17%。

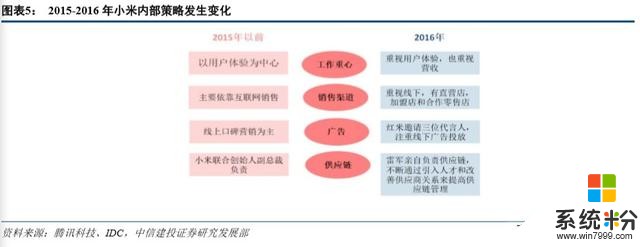

改善供應鏈、擴張線下渠道,2017 年手機銷量重回高增長。小米模式遭遇困境的陣痛期,發展策略隨之改 變,從輕資產到重視供應鏈管理,從不做廣告到聘請代言人觸及三四線城市,從依賴互聯網銷售到重視線下、 擴張小米之家等。策略的轉變及印度市場的擴張讓小米手機扭轉衰退局麵,2017 年出貨量重回高增長。

1. 供應鏈負責人換帥,雷軍親自負責手機研發和供應鏈管理,通過不斷引入人才和改善供應商關係來提 高供應鏈管理水平。

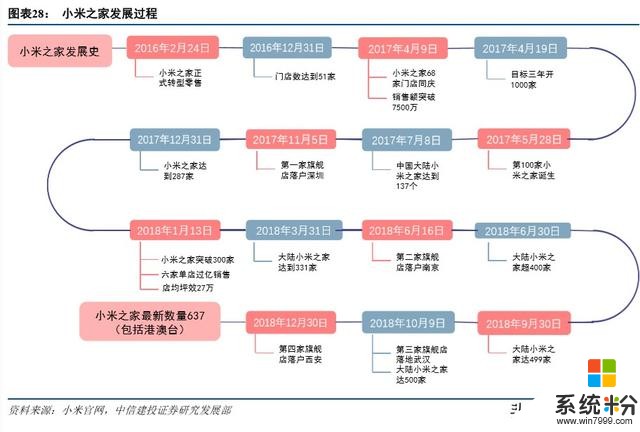

2. 銷售渠道方麵開始拓展線下渠道,建設小米之家(自建自營)、小米專賣店(他建自營)、小米授權店 (他建他營,縣級以上)、小米直供點(他建他營,縣鎮市場)。2015 年 9 月開了第一家小米之家。截 至到 2019 年 12 月,小米線下終端數量已經超過 6000 家。

3. 不再單獨依賴新媒體營銷,2016 年開始做樓宇廣告、聘請代言人、投放電視廣告和網絡廣告。

“手機+AIoT”雙引擎戰略,小米集團開啟下一個五年增長

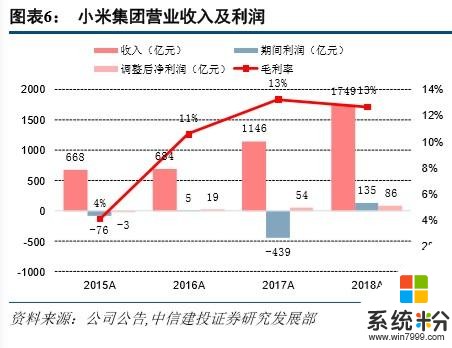

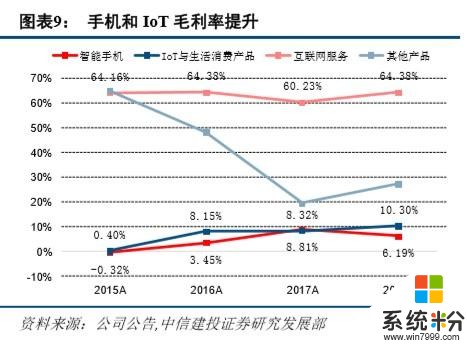

收入保持平穩增長,IoT 與生活消費產品占比逐漸提升。小米集團的營業收入從 2015 年的 668 億元增長到 2018 年的 1749 億元,調整後淨利潤從 2015 年的-3 億元,增長到 2018 年的 86 億元,保持快速增長。公司的業 務分為智能手機、IoT 與生活消費產品、互聯網服務、其他產品 4 個板塊。其中智能手機的收入占比從 2015 年 的 80%下降到 2018 年的 65%,主要原因是 IoT 業務的收入占比從 2015 年的 13%上升到了 2018 年的 25%。毛 利端,互聯網服務是毛利的主要來源,2018 年占比 46%。互聯網服務主要包括廣告、遊戲銷售、電視會員、小 米金融等。互聯網業務的毛利率比較高,在 64%左右。硬件(手機、IoT)的毛利率相對較低,但穩中有升。

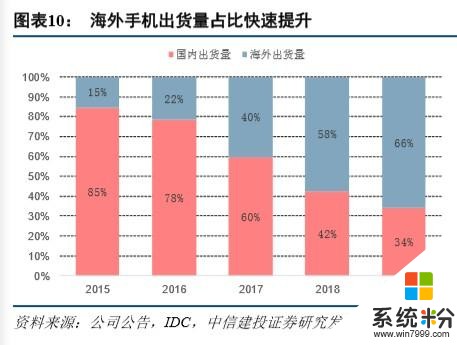

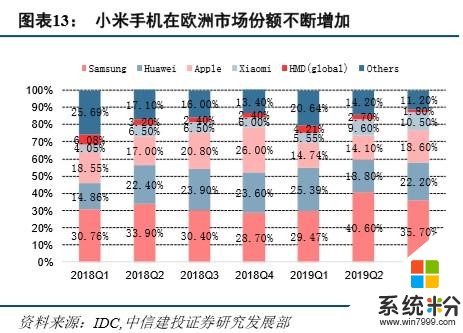

海外收入占比不斷提升,出海戰略收效明顯。小米的海外收入主要來自印度、印尼和西歐。海外手機出貨 量占比從 2015 年的 15%上升到 2019Q3 的 66%。海外收入占比從 2015 年的 6%上升到 2019Q3 的 43%。根據 IDC 的數據,小米集團的智能手機在印度市場連續多個季度保持出貨量第一,2019Q3 的市占率為 27.1%。小米在歐 洲的市占率也在不斷增加,從 2018Q1 的 4.05%上升到 2019Q3 的 10.50%。除智能手機外,小米集團也向海外出 售 AIoT 產品和互聯網服務。比如智能電視在 2018 年進入印度市場、向印度及印尼推出視頻、應用程序商店等 服務。在印度市場,小米手機上的小米瀏覽器、小米音樂、小米視頻、小米應用商店按截至到 2019 年 9 月 30 日的日活躍用戶算,都處於同類 APP 中的領先位置。

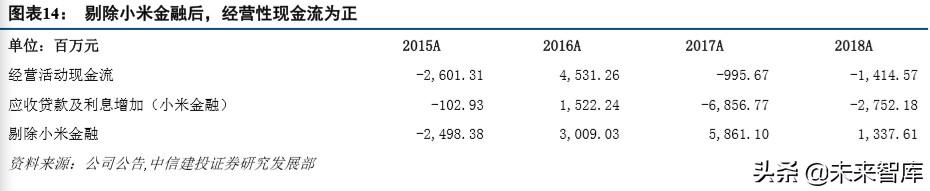

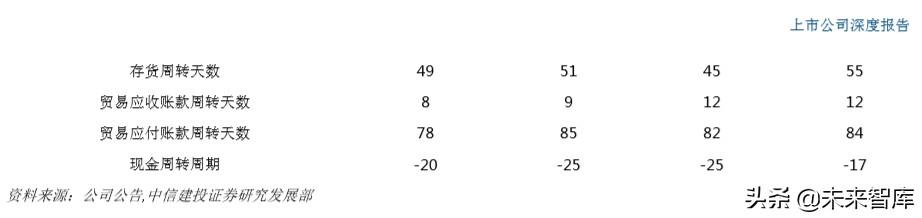

剔除小米金融貸款,小米集團的經營性現金流為正。2017 年和 2018 年小米集團的經營活動現金流分別為 -9.96 億元和-14.15 億元,經營性現金流為負是因為裏麵有小米金融的發放貸款的現金流項目“應收貸款及利息 增加”。根據招股書披露,小米集團將在未來將小米金融剝離。剔除“應收貸款及利息增加”, 2017 年和 2018 年小米集團的經營活動現金流分別為 58.61 億、 13.37 億。從周轉率看,小米集團的貿易應收賬款周轉天數較短, 貿易應付賬款周轉天數較長,供應商一般會給小米集團 60-90 天的賬期。小米集團的現金周轉周期(存貨周轉 天數+貿易應收賬款周轉天數-貿易應付賬款周轉天數)長期都為負,說明小米集團有效利用上下遊資金用於經 營,降低了日常經營的資金壓力。

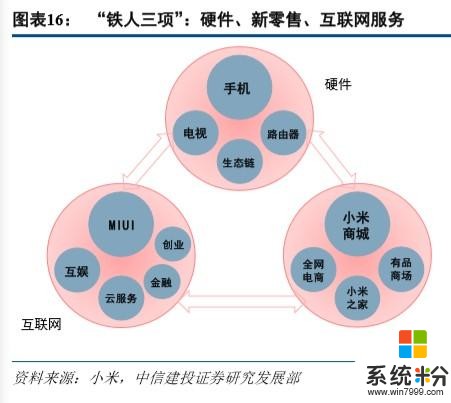

從“鐵人三項”到“手機+AIoT”,手機是核心入口。小米創業之初提出“鐵人三項”這一商業模式,最初 的解讀是“軟件、硬件、互聯網服務”,之後鐵人三項模式改成“硬件、新零售、互聯網服務”。其中硬件包括 手機、電視、路由器等,互聯網包括 MIUI、互娛、雲服務、金融等。新增的新零售則包括了小米商城、全網電 商、小米之家。通過小米之家拓展線下銷售渠道,並且通過線上線下打通,提高整體的坪效。2019 年小米啟動 “手機+AIoT”雙引擎戰略,並計劃在未來 5 年在 AIoT 領域投入超過 100 億元。2020 年小米再次將戰略升級, 計劃未來 5 年投入超過 500 億元。我們認為從“鐵人三項”到“手機+AIoT”,手機始終是核心入口。小米手機 積累的粉絲和數據將有效為 AIoT 業務導流和賦能。同時手機也是智能家居的重要入口,用戶可以通過手機遠程 查看家中的情況,提前打開空調或熱水器等。隨著 IoT 場景的多樣化,我們認為未來會產生更多應用。

率先推出 1999 元的 5G 手機,Redmi 搶占 5G 手機普及紅利

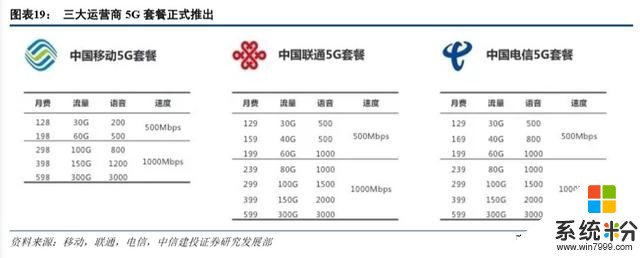

率先推出 1999 元的 5G 手機,Redmi 搶占 5G 手機普及紅利2019 年 10 月 31 日工信部與三大運營商宣布啟動 5G 商用,11 月 1 日三大運營商上線 5G 商用套餐。目前 各地的 5G 基站正在穩步建設中。我們梳理了部分地區的 5G 建設最新進展和規劃。北京截至 2019 年 11 月 20 日已經開通基站 13094 個,城區五環路以內、郊區重要區域室外及重點應用區域已基本實現 5G 信號連續覆蓋。 上海截至到 2019 年 12 月 11 日,建成基站 13380 個,預計到 2021 年累計建設 3 萬個 5G 基站,實現全市 5G 信 號深度覆蓋。廣州和深圳也都完成了 1.5 萬個 5G 基站建設。我們認為各地在 5G 基站建設上的落地速度比較快, 2020 年很多區域就可以覆蓋 5G 信號。基礎設施的完善,將加速 5G 換機潮的到來。

率先推出 1999 元的 5G 手機,Redmi 搶占 5G 手機普及紅利。2019 年 12 月 10 日,Redmi 發布起售價僅需 1999 元的 K30 5G。Redmi K30 5G 支持 SA 和 NSA 雙模 5G,是目前起售價最低的 5G 手機,較低的起售價有利 於加快 5G 普及。其他配置方麵,采用索尼 6400 萬前後六攝(後置:6400 萬像素主攝+800 萬像素超廣角+500 萬像素超微距+200 萬像素景深;前置:2000 萬像素+200 萬像素),4500mAh 標配 30W 疾速閃充,120Hz 屏幕。 我們認為隨著 5G 基礎設施建設的完善,5G 在 2020 年將迎來大規模商用,智能手機也將迎來一輪換機潮。小 米也儲備了 10 款以上 5G 手機,將在 2020 年初開始投放市場。Redmi K30 5G 總體來說是一款配置比較均衡的 手機,性價比突出,所以我們對這款手機未來的銷量比較樂觀。同時我們認為同行也會加速推出低價的 5G 手 機,對 5G 手機的整體毛利率不應有過高的預期。

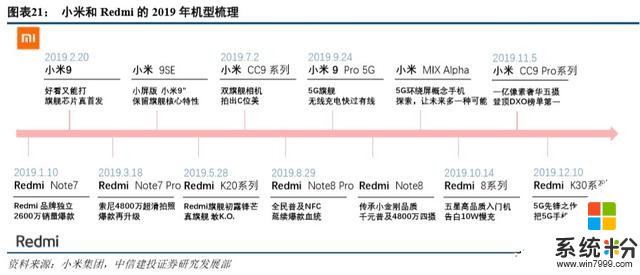

小米、Redmi 雙品牌戰略,差異化突圍,有望提高小米 ASP。小米從成立之初的主打極致性價比的品牌定 位使得之後在衝擊三四千元以上市場的進展一直不太順利。另外毛利率太低,使得在拓展線下渠道的時候,留 給經銷商的利潤空間也比較小,使得線下渠道拓展略慢。 2019 年公司將小米品牌和 Redmi 品牌獨立開來。Redmi 繼續主打極致性價比,而小米品牌將立足中高端市場。2019 年小米品牌和 Redmi 品牌總共發布了 13 款手機。 Redmi 品牌以均衡的配置,突出的性價比,打造了多款爆款手機,比如 Redmi Note 7 發售 129 天全球銷量突破 1000 萬台,Redmi Note 8 Pro 發售 3 個月全球銷量突破 1000 萬台。小米品牌則在中高端市場進行探索,比如推 出了環繞屏概念手機小米 MIX Alpha,1 億像素的小米 CC9 Pro(DxO 榜單第一)。我們認為隨著 2020 年小米 10、小米 MIX 4 等小米品牌主力機型的推出,小米在中高端市場將實現突破。

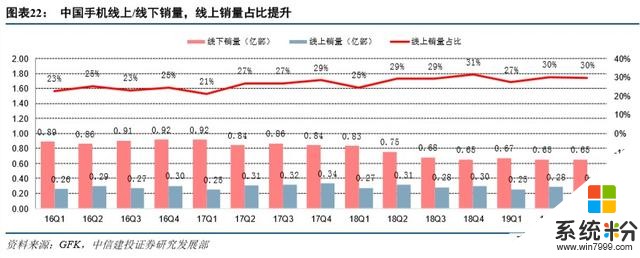

線上銷量占比平穩提升,但是線下銷量占比仍有 70%。根據 GFK 的數據國內手機線上銷量占比從 2016Q1 的 23%逐漸提升到 2019Q3 的 30%。雖然線上銷量占比在緩慢上升,但是仍然有 70%的銷量沉澱在線下。我們 認為目前智能手機的品牌集中度已經非常高,根據 IDC 的數據,2019Q3 前五大廠商(華為、vivo、OPPO、小 米、蘋果)的合計市占率達到 94.9%。頭部的廠商必須要均衡地布局線上和線下銷售,才能保證市場份額。以 線上渠道見長的小米,需要不斷加強線下渠道的拓展。

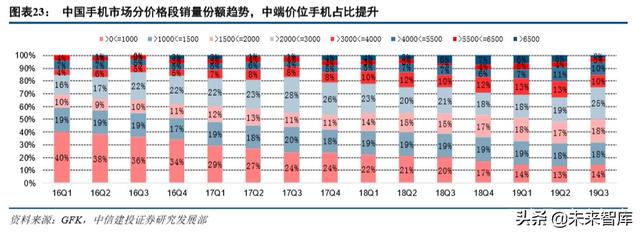

國內手機消費升級趨勢明顯,2000 元以上機型銷量占比平穩提升。2000 元以上機型銷量占比從 2016Q1 的 31%上升到 2019Q3 的 50%。3000 元以上機型銷量的占比從 2016Q1 的 15%上升到 2019Q2 的 33%,2019Q3 因 為促銷所以下滑到了 25%。3000 元以上機型的銷量占比呈現一定的季度波動,三季度因為促銷,所以銷量占比 會降低。1000 元以下機型銷量占比則明顯大幅下降,從 2016Q1 的 40%下降到 2019Q3 的 14%。我們認為國內 手機消費升級的趨勢明顯,用戶對國產品牌的認可度也在不斷提升,廠商可以順勢推出中高端的產品,占領中 高端的市場。

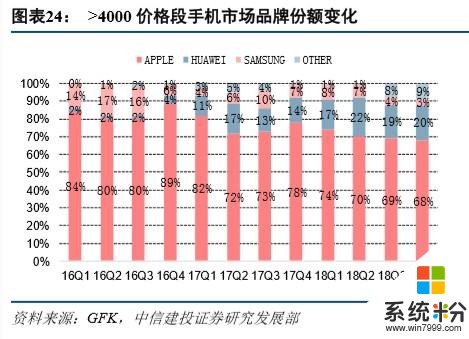

小米的手機價格主要分布在 2000 元以下,中高端機型占比有待提高。根據極光大數據統計,4000 元以上 手機中,蘋果的銷量占比從 2016Q1 的 84%下降到 2018Q4 的 68%。華為的占比從 2016Q1 的 2%上升到 2018Q4 的 20%,占比的提升主要是 P 係列和 Mate 係列的成功。從品牌銷量的價格分布看,小米的 0-999 元的銷量占比 達 32.4%,而行業整體的占比為 10.9%,小米低價手機銷量占比遠高於同行。

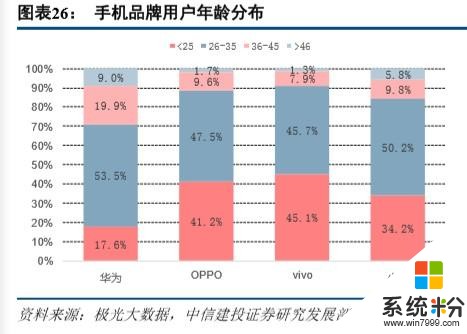

用戶畫像上,小米的用戶主要為男生,公司也推出主打拍照的小米 CC 9 拓展女性用戶。年齡分布上,小 米 25 歲以下用戶占比 34.2%,26-35 歲用戶占比 50.2%,整體比較年輕。華為的中年用戶占比高於同行,35 歲 以上用戶占比 29%。性別上,小米的男性用戶占比達 69.6%,而華為、OPPO、vivo 為 61.0%、51.4%和 50.4%。 小米也推出了更多針對女性用戶的產品,比如主打拍照的小米 CC 9 等,來拓展女性用戶。

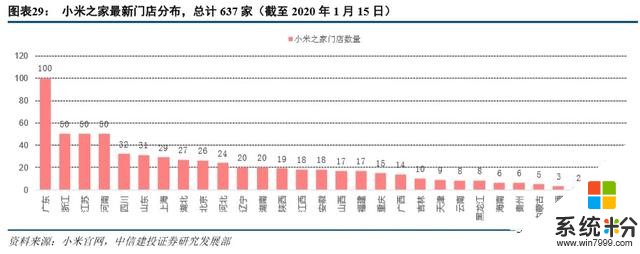

線下渠道穩步推進,補上線下零售短板,小米之家達到 637 家。小米的線下門店主要有小米之家(小米自 建自營)、小米之家專賣店(合作夥伴建設,小米運營)、小米授權店(合作夥伴負責建設和運營)。小米之家和 小米之家專賣店在小米的網站上有詳細的公示。根據我們統計,截至 2020 年 1 月 15 日小米之家(包括小米之 家專賣店)的數量為 637 家,主要分布在廣東、浙江、江蘇、河南。根據 2018 年財報披露,截至 2018 年 12 月 31 日,小米授權店為 1378 家,而 2017 年為 62 家。

AIoT 先發優勢明顯,智能家居穩步落地

AIoT 先發優勢明顯,智能家居穩步落地“1+4+X”打造 AIoT 智能硬件開放生態,把握智能家居入口

“1+4+X”打造 AIoT 智能硬件開放生態,連接智能設備數超過 1.96 億台,服務家庭數 5599 萬戶。 “1+4+X”中,1 指手機,4 指電視、筆記本、路由器、小愛音箱,X 則由生態鏈企業和合作企業來提供,包括冰箱、洗衣 機、空調、手環、手表、門鎖等等。 “1+4+X”明確了小米 AIoT 生態的邊界,把握了核心的入口,同時豐富了 品類和場景。截至 2019 年 6 月 30 日,擁有 5 件及以上 IoT 產品用戶數有 300 萬,智能場景每日執行次數有 1.08 億次。

To B 和 To C 共同發力,拓展落地場景。小米 IoT 產業互聯網解決方案包括酒店、地產、企業套件。酒店 領域和華住酒店集團繼續合作,打造智慧酒店。地產領域,小米和卓爾、綠地和時代地產三家地產企業合作, 將交付 2000 套房間。To C 方麵推出 Aqara 全屋智能一站式服務,目前支持全國 200+城市,擁有 400 多家服務 商,6000 多人的線下 4S 服務體係,為 30000 家庭提供全屋智能服務。我們認為隨著 IoT 場景的深化,會產生 更多的衍生應用。比如以熱水器為例,可以雲端管理,查看設備狀態和位置,便於資產管理和維護,還可以大 數據分析用水情況,合理匹配機型。

智能電視出貨量平穩增長,觀看時長上漲,電視大屏仍是家庭娛樂主要場景。根據尼爾森的統計數據,國 內智能電視出貨量從 2011 年的 624 萬台上升到 2018 年的 4469 萬台,智能電視占彩電出貨量的比重從 2011 年 的 16%增加到 2018 年的 88%。預計 2020 年智能電視出貨量將達到 4500 萬台。智能電視的保有量也穩步增長, 從 2016 年的 1.2 億台增加到 2018 年的 1.88 億台,預計 2020 年將達到 2.66 億台。最近三年雖然智能電視開機 率從 2017 年的 53.9%下降到 2019 年的 51%,開機率略有下降,但是仍然超過 50%。另一方麵智能電視觀看時 長在穩步上升,從 2017 年的 309 分鍾上升到 2019 年的 342 分鍾,電視大屏仍是家庭娛樂主要場景。

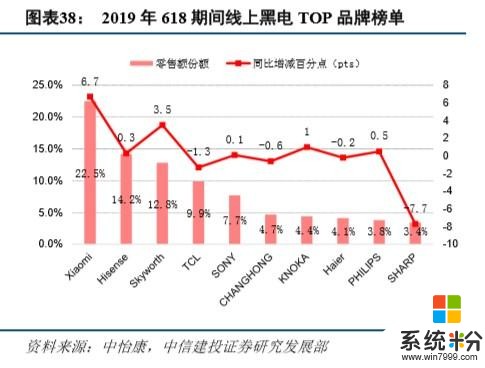

2019 年小米智能電視出貨量 1021 萬台,排名第一。根據奧維雲網統計, 2019 年小米電視出貨量 1021 萬台, 比第二名的海信(692 萬台)高出了 48%。根據中怡康的數據, 2019 年 618 期間線上黑電,小米的市占率為 22.5%, 比 2018 年 618 期間上升了 6.7 個百分點,比第二名海信高了 8.3 個百分點。小米的電視業務增長迅速,特別是 線上渠道優勢明顯。我們認為小米電視的快速增長,一方麵得益於性價比突出的產品,另一方麵得益於快速創 新。比如 2014 年推出配備獨立音響的小米電視 2,2017 年推出人工智能語音電視係統,2019 年推出壁畫電視。

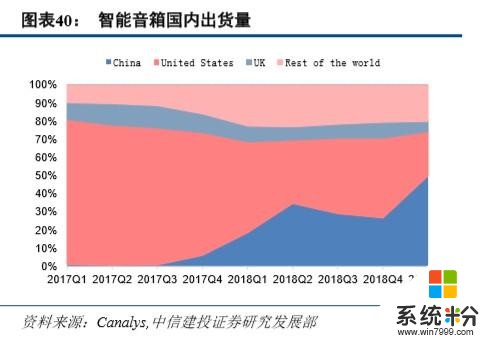

智能音箱全球出貨量穩步增長,中國市占率快速提升。智能音箱的熱潮可以追溯到 2014 年 Amazon Echo 的推出。最近兩年智能音箱的出貨量快速增長,從 2018Q1 的 900 萬台增長到 2019Q3 的 2860 萬台。一直到 2018 年底,美國都是智能音箱的領頭羊。但是隨著中國廠商的入局,中國的市占率快速增長。從 2017Q3 的 1%增長 到 2018Q4 的 27%,2019Q1 更是超過美國,市占率達到 50%。

小米智能音箱市場份額全球第五,把握智能家居入口。智能音箱可以方便地跟用戶語音交互,播放音樂、 回答問題,用戶還可以利用智能音箱操控家中的電器,比如電燈、電視、窗簾等,所以智能音箱是智能家居的 入口級產品。小米智能音箱的出貨量從 2018Q1 的 63 萬台增加到 2019Q3 的 343 萬台,全球市占率從 2018Q1 的 7%上升到 2019Q3 的 12%。我們認為小米通過手機、電視、筆記本、路由器、小愛音箱這 5 款產品,很好地 把握了智能家居的入口,隨著 IoT 產品的增加和場景的豐富,IoT 業務的收入占比將持續增加。

對標 Roku 看小米智能電視的變現

從電視盒子起家,Roku 成為第一大流媒體電視平台。Roku 是一家美國領先流媒體聚合平台服務商,向用 戶提供海量的視頻內容聚合服務。Roku 由 Netflix 互聯網電視部門 VP Anthony Wood 在 2002 年創立。2008 年公 司推出了帶有 Netflix 視頻服務的媒體播放設備 Roku DVP。之後公司又拓展了流媒體播放市場,成為美國最大 的流媒體電視平台。

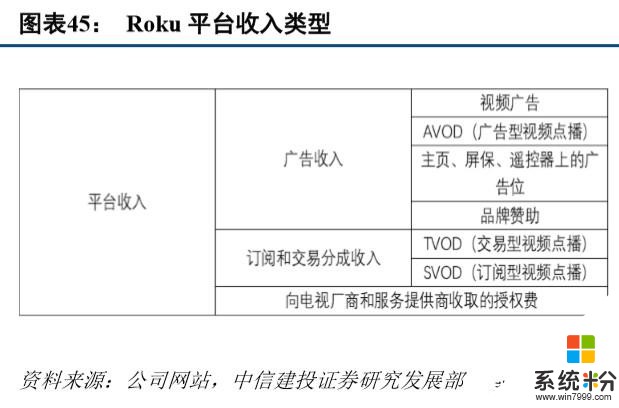

Roku 主營業務包括硬件業務和平台業務。其中,硬件業務為銷售機頂盒和電視棒產品,通過廣泛鋪貨吸引 用戶加入 Roku;平台業務包括廣告收入、訂閱和交易分成收入以及向電視廠商和服務提供商收取的授權費。

1)硬件業務。Roku 通過實體或在線零售分銷渠道銷售流媒體播放器,主要包括 Roku Express、Roku Streaming Stick 和 Roku Ultra 三類產品。Roku 通過低價硬件率先搶占流媒體市場,為後續平台發展完成鋪量。

2)平台業務。2016 年起,Roku 開始平台業務構建,2017 年 11 月,收購了 Dynastrom(包括 AROS 技術), 17 年末,推出自主廣告產品,18 年,Roku 在 Roku OS 上搭載了全套流媒體供給,使得 Roku TV 成為專業的流 媒體播放設備,也使 Roku 在流媒體市場上具有相當雄厚的先發優勢。

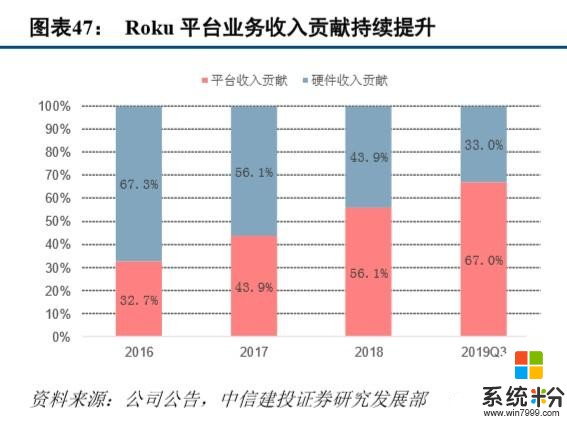

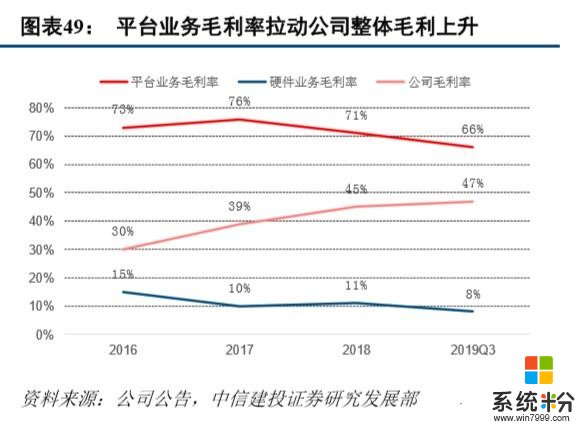

Roku 營收保持高速增長,平台收入占比提升,拉高整體毛利率。Roku 的總收入從 2015 年的 3.2 億美元增 加到 2018 年的 7.43 億美元,2019 年前三季度收入 7.18 億美元,同比增長 53.76%,保持快速增長。平台收入占 比持續提升,從 2016 年的 32.7%增加到 2019Q3 的 67.0%。平台業務的毛利率遠高於硬件業務。2018 年平台業 務毛利率為71%,硬件業務毛利率隻有11%。平台業務的毛利占比也從2016年的63.6%上升到2019Q3的94.7%, 平台業務貢獻了主要的毛利。隨著平台業務的收入占比提升,Roku 的整體毛利率也從 2016 年的 30%上升到了 2019Q3 的 47%。

Roku 三大核心指標加速推動收入規模增長,小米可以借鑒其商業模式。Roku 三大核心經營指標——活躍 用戶數、觀看時長、ARPU 仍保持良態增長。2019Q3 公司擁有 3230 萬活躍用戶,同比增長 35.7%,ARPU 值為 22.58 美元,同比增長 30.2%,季度用戶觀看時長達 103 億小時,同比增長 66.1%。Roku 通過硬件播放器的銷售、 向電視製造商授權製造 Roku TV 推銷 Roku 平台以及向服務運營商授權 Roku 操作係統促進活躍用戶上升。其中 新用戶增長主要來自公司對電視製造商和服務運營商的係統授權,這一渠道在 2018 年全年貢獻了約 50%的新賬 戶增量。整體來看,總觀看時長增速高於活躍賬戶數量增速,說明單個賬戶的觀看時長在增加,ARPU 也會隨 之增加。我們認為小米電視的變現可以對標 Roku 的模式。隨著小米電視的保有量增加,2017 年-2019 年的電視 累計出貨量超過 2000 萬台,小米電視的訂閱收入和廣告收入也會隨之增加。

(報告來源:中心建設證券)

獲取報告請登陸未來智庫www.vzkoo.com。

立即登錄請點擊:「鏈接」